Panduan perbandingan yuran dan tempoh bagi produk kredit

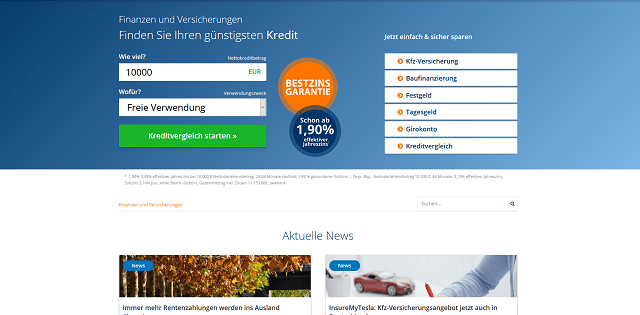

Panduan ini membincangkan perbezaan yuran dan tempoh bagi produk kredit, memberi gambaran praktikal tentang bagaimana bank dan penyedia kewangan mengenakan kos, peranan credit check, serta faktor budgeting yang perlu dipertimbangkan. Artikel ini sesuai untuk pembaca yang ingin membuat perbandingan antara produk, menilai interest rates, dan memahami implikasi legal costs dan yuran lain sebelum memohon.

Bagaimana banking mempengaruhi yuran pinjaman?

Institusi banking menetapkan struktur yuran dan tempoh berdasarkan dasar dalaman, tahap risiko peminjam dan produk yang ditawarkan. Yuran biasa termasuk caj pemprosesan, penalti pembayaran awal dan kos pentadbiran. Bank besar mungkin menawarkan kadar interest rates yang lebih kompetitif untuk pelanggan yang mempunyai aset tinggi atau sejarah perbankan yang baik, manakala penyedia alternatif biasanya mengenakan yuran yang lebih tinggi untuk menampung risiko. Pertimbangkan juga peranan community dan hubungan jangka panjang dengan bank apabila menilai tawaran produk kredit.

Apakah peranan interest rates dalam menentukan tempoh?

Interest rates dan tempoh pinjaman saling berkaitan: kadar faedah yang lebih rendah biasanya disertai pilihan tempoh yang lebih panjang atau lebih fleksibel, tetapi jumlah faedah keseluruhan akan meningkat untuk tempoh panjang. Semasa membandingkan produk, tumpu pada APR atau jumlah kos pinjaman sepanjang tempoh, bukan hanya kadar nominal. Faktor lain termasuk fund penggalak seperti bayaran bulanan, perubahan dalam pekerjaan di workplace, atau perbelanjaan tak terduga yang boleh menjejaskan keupayaan bayar balik.

Bagaimana credit check dan legal services menjejaskan kos?

Proses credit check memberi gambaran risiko peminjam; skor kredit yang rendah boleh menyebabkan interest rates lebih tinggi atau keperluan jaminan tambahan. Selain itu, sesetengah pinjaman mungkin melibatkan legal services untuk semakan perjanjian, invois atau cagaran aset, dan ini menambah legal costs. Jika pinjaman melibatkan aset seperti kenderaan atau hartanah, yuran guaman dan pendaftaran mungkin diperlukan. Sentiasa semak terma perjanjian untuk memahami siapa yang menanggung kos legal services dan apakah yuran tersembunyi lain.

Bagaimana budgeting dan money membantu memilih tempoh pinjaman?

Perancangan budgeting penting untuk menentukan tempoh pinjaman yang sesuai. Pilih tempoh yang membolehkan pembayaran bulanan stabil tanpa menjejaskan lifestyle—contohnya, mengekalkan perbelanjaan untuk smartphone, urusan medical atau rekreasi seperti massage chair jika relevan. Pendekatan konservatif ialah mengira jumlah bulanan termasuk interest rates dan yuran, serta membina dana kecemasan. Komuniti atau nasihat financial services boleh membantu menyediakan contoh penganggaran dan simulasi kesan perubahan tempoh terhadap jumlah interest dan yuran keseluruhan.

Bagaimana produk seperti prepaid card, ecommerce dan delivery berkaitan kredit?

Dalam ekonomi digital, produk kredit sering digunakan untuk menyokong transaksi ecommerce, pembelian melalui smartphone, atau membiayai kos delivery dan aset kecil. Prepaid card dan kemudahan pembiayaan boleh memudahkan aliran tunai sementara menunggu fund. Walau bagaimanapun, kos tambahan seperti caj transaksi atau yuran penggunaan kad perlu diambil kira apabila menilai total cost. Penggunaan kredit untuk kehidupan seharian atau workplace upgrades harus diimbangi dengan kemampuan bayar dan implikasi jangka panjang terhadap kekayaan dan aset.

Perbandingan produk dan kos — senarai provider dan anggaran harga

Di bawah adalah perbandingan ringkas produk kredit biasa daripada beberapa penyedia kewangan yang diketahui, bersama anggaran kos. Perhatikan bahawa kategori adalah generik (contoh: Personal Loan Unsecured) dan anggaran memberi julat biasa untuk interest rates dan caj pemprosesan.

| Product/Service | Provider | Cost Estimation |

|---|---|---|

| Personal Loan (Unsecured) | Maybank | Interest ~4%–12% p.a.; Processing fee RM50–RM300; Tenure 1–7 tahun |

| Personal Loan (Unsecured) | CIMB | Interest ~5%–12% p.a.; Processing fee RM50–RM250; Tenure 1–7 tahun |

| Personal Loan (Unsecured) | Public Bank | Interest ~4.5%–11% p.a.; Processing fee RM50–RM200; Tenure 1–6 tahun |

| Personal Loan (Secured) | RHB | Interest ~3.5%–9% p.a.; Securing asset required; Legal costs possible |

| Personal Loan (Bank International) | Standard Chartered | Interest ~5%–13% p.a.; Processing fee varies; Flexible tenures |

Harga, kadar, atau anggaran kos yang disebut dalam artikel ini berdasarkan maklumat terkini tetapi mungkin berubah dari masa ke masa. Penyelidikan bebas disarankan sebelum membuat keputusan kewangan.

Real-world cost/pricing insights: banyak pembeli memfokuskan pada kadar faedah sahaja, tetapi caj lain seperti legal costs, penalti awal, dan fees untuk delivery atau pemprosesan sering meningkatkan kos sebenar. Pembanding yang baik ialah jumlah yang dibayar sepanjang tempoh pinjaman (total repayable). Berunding dengan penyedia financial services atau mendapatkan nasihat perunding kewangan tempatan boleh membantu menyesuaikan pilihan mengikut keperluan komuniti dan keadaan peribadi.

Kesimpulan Memilih produk kredit memerlukan pemahaman menyeluruh tentang interest rates, struktur yuran, credit check dan potensi legal costs. Gunakan budgeting untuk menilai kesesuaian tempoh dan jumlah bayaran bulanan, serta bandingkan maklumat daripada beberapa penyedia. Ingat bahawa anggaran kos boleh berubah; buat penyelidikan bebas dan baca terma perjanjian sebelum membuat keputusan.